股指期貨對(duì)股票市場(chǎng)波動(dòng)性影響的研究

admin

一、支持波動(dòng)率增加的觀點(diǎn)

一些學(xué)者的研究認(rèn)為,股指期貨市場(chǎng)的引入導(dǎo)致了股票現(xiàn)貨市場(chǎng)波動(dòng)性的增加。Forsythe(1984)的實(shí)驗(yàn)研究發(fā)現(xiàn),由于股指期貨市場(chǎng)的引入推進(jìn)了價(jià)格發(fā)現(xiàn)過(guò)程,使得股票現(xiàn)貨市場(chǎng)能更快地達(dá)到均衡,因此,股指期貨市場(chǎng)增加了現(xiàn)貨市場(chǎng)的短期波動(dòng)性。

Harris(1989)以1975~1987年S&P500指數(shù)的成份股和非成份股作為研究對(duì)象,通過(guò)模型調(diào)整了個(gè)別股票由于特殊原因而造成的意外波動(dòng),將調(diào)整后的S&P500成份股的波動(dòng)性與非成份股的波動(dòng)性進(jìn)行對(duì)比研究發(fā)現(xiàn),1982年之前二者的波動(dòng)性差別很小,然而在1985~1987年,S&P500成份股票的波動(dòng)性比非成份股有明顯的增加,但是波動(dòng)率的日標(biāo)準(zhǔn)差僅增加了0.07%,表明股指期貨引進(jìn)后,成份股波動(dòng)率保持在一個(gè)略有增長(zhǎng)但很穩(wěn)定的水平上。其原因是由于期貨市場(chǎng)的存在加快了指數(shù)成份股價(jià)格對(duì)新信息的反應(yīng)造成的。

Damodaran(1990)以1982年4月21日S&P500股指期貨上市前后各5年的指數(shù)日收盤價(jià)為樣本,將紐約證券交易所的股票分為指數(shù)組和非指數(shù)組,以回歸的方式求得兩組公司在股指期貨上市前后的超額收益率和系統(tǒng)風(fēng)險(xiǎn)值β。實(shí)證結(jié)果表明,指數(shù)組及非指數(shù)組在股指期貨上市前收益率的均值并無(wú)顯著差異,而在股指期貨上市后兩者均顯著提高,且指數(shù)組上升幅度較大。同時(shí),指數(shù)組在股指期貨上市后的收益率方差顯著增大,而非指數(shù)組的收益率方差則顯著降低。由此認(rèn)為,股指期貨上市增加了股價(jià)的波動(dòng),同時(shí)指數(shù)組的β值在股指期貨上市后顯著增大,且與非指數(shù)組的差異由上市前的不顯著變得顯著。

Lee & Ohk(1992)分別研究了5個(gè)市場(chǎng)在股指期貨推出后對(duì)現(xiàn)貨市場(chǎng)的影響,對(duì)每個(gè)市場(chǎng)分別取股指期貨上市前后各100天、200天、500天三個(gè)時(shí)期的指數(shù)日收盤數(shù)據(jù)進(jìn)行的實(shí)證研究發(fā)現(xiàn),中國(guó)香港股票現(xiàn)貨市場(chǎng)的短期波動(dòng)性下降,而長(zhǎng)期波動(dòng)性上升;澳洲市場(chǎng)兩者均無(wú)顯著性差異;日本市場(chǎng)在三個(gè)時(shí)期的波動(dòng)均顯著上升;英國(guó)市場(chǎng)短中期波動(dòng)性上升,而長(zhǎng)期波動(dòng)性不變;美國(guó)市場(chǎng)只有中期波動(dòng)上升,在長(zhǎng)期并無(wú)影響。

Antoniou & Holmes (1995)利用日收益率數(shù)據(jù),對(duì)FTSE100股指期貨對(duì)現(xiàn)貨市場(chǎng)的波動(dòng)性利用GARCH模型進(jìn)行的檢驗(yàn)表明,期貨交易導(dǎo)致了現(xiàn)貨市場(chǎng)波動(dòng)性的增加,其原因是期貨市場(chǎng)的引入提高了現(xiàn)貨市場(chǎng)信息流的速度與質(zhì)量。

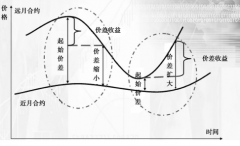

俞衛(wèi)(1995)對(duì)具有不同到期日的8種股指期貨與現(xiàn)貨指數(shù)關(guān)系的研究表明,指數(shù)套利改變了股指期貨價(jià)格和股票現(xiàn)貨價(jià)格的波動(dòng)形態(tài),期貨價(jià)格的一些較大波動(dòng)有時(shí)是由現(xiàn)貨市場(chǎng)的沖擊引起的。

Ryoo、Hyum-Jung、Smith、Graham(2004)對(duì)韓國(guó)KOSP200股指期貨對(duì)現(xiàn)貨市場(chǎng)交易的影響進(jìn)行的研究顯示,“股指期貨交易加快了信息被納入現(xiàn)貨市場(chǎng)價(jià)格的速度,減少了信息對(duì)現(xiàn)貨市場(chǎng)的影響,同時(shí),增加了現(xiàn)貨市場(chǎng)的波動(dòng)性。”

二、支持波動(dòng)率不變的觀點(diǎn)

大多數(shù)實(shí)證研究表明,股指期貨引入后股票現(xiàn)貨市場(chǎng)的波動(dòng)性沒(méi)有發(fā)生明顯變化。Aggarwal(1988)用1981~1987年的日數(shù)據(jù)研究了股指期貨的存在是否會(huì)影響S&P500和DJIA指數(shù)的波動(dòng)性。為了控制其他因素的影響,他以一個(gè)OTC市場(chǎng)指數(shù)的波動(dòng)性作為對(duì)比。研究發(fā)現(xiàn),在引入股指期貨之后,S&P500和DJIA指數(shù)的波動(dòng)性都增加了,但相對(duì)于OTC指數(shù)波動(dòng)性的變化而言則是降低了,于是得出了股指期貨的存在不能增加股票現(xiàn)貨指數(shù)波動(dòng)性的結(jié)論。

Edwards(1988a,1988b)對(duì)S&P500指數(shù)和價(jià)值線指數(shù)在推出股指期貨前后的波動(dòng)性進(jìn)行的分析表明,股票現(xiàn)貨指數(shù)在股指期貨上市后的變異數(shù)并無(wú)顯著不同,但在“三重巫法日”時(shí)存在波動(dòng)性增加的情況。從而認(rèn)為,股價(jià)指數(shù)的日波動(dòng)性增加不是由股指期貨的上市引起的,反而股指期貨市場(chǎng)使得股票現(xiàn)貨市場(chǎng)更為穩(wěn)定和完善。

Santoni(1990)對(duì)S&P500股指期貨引入前后現(xiàn)貨市場(chǎng)收益率的百分比變化均值和標(biāo)準(zhǔn)差進(jìn)行的對(duì)比研究顯示,在股指期貨引入后4個(gè)月的周統(tǒng)計(jì)均值和標(biāo)準(zhǔn)差略大于引入前的4個(gè)月,日統(tǒng)計(jì)分析也顯示股指期貨引入后4個(gè)月現(xiàn)貨市場(chǎng)收益率的均值較大,但標(biāo)準(zhǔn)差較小。可見(jiàn)股指期貨的推出使得股指波動(dòng)幅度輕微增加,但波動(dòng)率比較平穩(wěn)。

Freris(1990)對(duì)香港恒生指數(shù)期貨推出前后的現(xiàn)貨市場(chǎng)波動(dòng)性進(jìn)行的分析表明,指數(shù)期貨對(duì)股票指數(shù)波動(dòng)沒(méi)有產(chǎn)生影響。

Hodgson & Nicholls(1991)對(duì)澳洲市場(chǎng)的實(shí)證結(jié)果表明,無(wú)論是周數(shù)據(jù)還是日數(shù)據(jù),在長(zhǎng)期或短期內(nèi)股指期貨的交易均對(duì)股市波動(dòng)沒(méi)有顯著影響。

Baldauf & Santoni(1991)考慮了ARCH效果,對(duì)S&P500股指期貨的研究發(fā)現(xiàn),程序交易不會(huì)加大市場(chǎng)波動(dòng),股指期貨的上市對(duì)股票市場(chǎng)波動(dòng)性的影響并不顯著。

Brorsen(1991)對(duì)S&P500股指期貨的研究發(fā)現(xiàn),引入股指期貨以后,盡管短期(1日)股價(jià)變化的方差發(fā)生了顯著變化,但長(zhǎng)期(5日和20日)指數(shù)價(jià)格變化的方差并不顯著。

Lasstsch(1991)對(duì)美國(guó)主要市場(chǎng)指數(shù)(MMI)期貨和構(gòu)成指數(shù)的20只成份股的關(guān)系進(jìn)行的研究認(rèn)為,股指期貨交易沒(méi)有使現(xiàn)貨市場(chǎng)的波動(dòng)性變大。

Charles & Sutcliffe(1995)研究了1978~1995年12種股指期貨與股指波動(dòng)性后認(rèn)為,開(kāi)辦股指期貨后,股指波動(dòng)性不變的占7例,波動(dòng)性減少的占4例,波動(dòng)性增加的只有1例。

Pericli & Koutmos(1997)以1956~1994年指數(shù)日收益率數(shù)據(jù)為樣本,運(yùn)用EGARCH模型對(duì)S&P500股指期貨進(jìn)行的實(shí)證研究結(jié)果表明,除了“87股災(zāi)”的特殊情況外,股指期貨與股指期權(quán)交易并未促使現(xiàn)貨市場(chǎng)的波動(dòng)性產(chǎn)生結(jié)構(gòu)性的變化。徐菽銘(1997)運(yùn)用F統(tǒng)計(jì)量及Levene統(tǒng)計(jì)量進(jìn)行的實(shí)證結(jié)果表明,新加坡國(guó)際金融交易所(SIMEX)摩根臺(tái)股指數(shù)期貨的上市對(duì)臺(tái)灣股票現(xiàn)貨市場(chǎng)的波動(dòng)性并沒(méi)有顯著的影響。

莊忠柱(2000)使用修正后的Levene統(tǒng)計(jì)量模型以及AR(1,9)—GARCH(1,1)模型所進(jìn)行的實(shí)證研究發(fā)現(xiàn),股指期貨上市后,臺(tái)灣股票現(xiàn)貨指數(shù)波動(dòng)性結(jié)構(gòu)在長(zhǎng)、中、短期皆無(wú)顯著的改變。

吳佩渝(2000)運(yùn)用時(shí)間序列模型與GARCH(1,1)模型對(duì)臺(tái)灣股指期貨上市對(duì)現(xiàn)貨市場(chǎng)的影響進(jìn)行的研究表明,股指期貨上市后對(duì)現(xiàn)貨市場(chǎng)波動(dòng)性及成交量并沒(méi)有顯著的影響,其原因可能因?yàn)橄噍^于其他期貨市場(chǎng),臺(tái)灣地區(qū)期貨市場(chǎng)的成交量仍然偏低。

彭蕾、肖濤(2004)通過(guò)對(duì)日本市場(chǎng)的實(shí)證研究認(rèn)為,日經(jīng)股指期貨的推出對(duì)股票現(xiàn)貨市場(chǎng)的影響不大。

三、支持波動(dòng)率減小的觀點(diǎn)

部分研究表明,股指期貨市場(chǎng)的引入使股票現(xiàn)貨市場(chǎng)的波動(dòng)性減小了。Friedman(1984)通過(guò)實(shí)驗(yàn)研究發(fā)現(xiàn),股指期貨市場(chǎng)的存在加快了股票現(xiàn)貨市場(chǎng)趨于平衡的速度,降低了股市中的泡沫成份,避免了現(xiàn)貨價(jià)格變化的盲目性和市場(chǎng)炒作行為,使現(xiàn)貨市場(chǎng)在長(zhǎng)期傾向于有更小的波動(dòng)性。

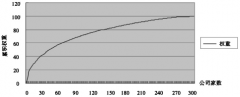

Bessembinder & Seguin(1992)研究了S&P500指數(shù)期貨推出前后期貨市場(chǎng)的成交量與未平倉(cāng)交易量對(duì)指數(shù)波動(dòng)性的影響。他利用S&P500指數(shù)建立了一個(gè)價(jià)格與交易量關(guān)系的模型,實(shí)證結(jié)果表明,引入股指期貨后可降低股價(jià)的波動(dòng)性并增加市場(chǎng)的深度。

Lee & Ohk(1992)研究了1984~1988年香港恒生股指期貨與恒生指數(shù)的關(guān)系,認(rèn)為股指期貨不但沒(méi)有增加現(xiàn)貨市場(chǎng)的波動(dòng)性而且在某種程度上減小了現(xiàn)貨市場(chǎng)的波動(dòng)幅度。

Robinson(1993)、Antoniou等人(1995)、Bessembinder & Seguin(1996)的研究也發(fā)現(xiàn),股指期貨市場(chǎng)的引入使現(xiàn)貨市場(chǎng)的波動(dòng)性減小。

Antoniou等(1998)對(duì)美國(guó)S&P500、英國(guó)FTSE100、德國(guó)DAX100、日本NIKKEI225、瑞士MI與西班牙IBEX35六個(gè)國(guó)家股指期貨上市前后三年的日收益率數(shù)據(jù)進(jìn)行的實(shí)證研究發(fā)現(xiàn),S&P500指數(shù)期貨上市后美國(guó)股票現(xiàn)貨市場(chǎng)的波動(dòng)性有所增加,但并不顯著;英國(guó)、日本與西班牙現(xiàn)貨市場(chǎng)的波動(dòng)性有所降低,也并不顯著;德國(guó)、瑞士現(xiàn)貨市場(chǎng)波動(dòng)性降低了而且顯著。

張丹、楊朝軍(2009)基于TGARCH模型,針對(duì)印度市場(chǎng)股指期貨上市對(duì)現(xiàn)貨市場(chǎng)波動(dòng)性的影響進(jìn)行的實(shí)證結(jié)果表明,股指期貨的推出降低了現(xiàn)貨市場(chǎng)的波動(dòng)水平,但其影響效果并不具有一般規(guī)律性。

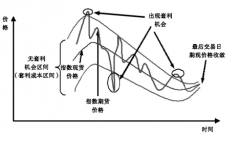

根據(jù)前文的綜述,我們可以看出,學(xué)者們關(guān)于股指期貨與股市波動(dòng)性關(guān)系的研究并沒(méi)有形成統(tǒng)一的認(rèn)識(shí)。但絕大多數(shù)學(xué)者們通常支持這樣一個(gè)觀點(diǎn):即股指期貨的引入不會(huì)增加股票現(xiàn)貨市場(chǎng)的長(zhǎng)期波動(dòng)性,但對(duì)短期波動(dòng)性的影響是不確定的。在某些情況下,股指期貨之所以會(huì)加大現(xiàn)貨指數(shù)的波動(dòng),是因?yàn)楣芍钙谪浭袌?chǎng)的信息傳遞效率要遠(yuǎn)高于股票現(xiàn)貨市場(chǎng)而導(dǎo)致的。