���ͷ������ȡ�ù�Ʊ���ijɹ�

admin

�|���~ţ�W(w��ng)——���ͷ������ȡ����Ʊ���ijɹ�

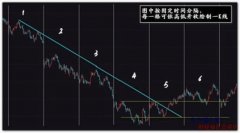

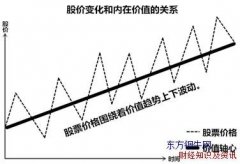

�ͷ��ص�Խ������������ͬ�r�A����“�����������l��(zh��n)��”��������ƣ���Чٍ�X����Чɢ�X����Ч��֪��֪�ˡ��@���ɾͿ��f��ǰ���Dz��ǽ^��Ҫ���҂��Ї�������Ŭ���ˡ�1996������ڡ��Ϻ��Cȯ���_�ٌ����ƽ�rֵͶ�Y������ͷ��������F(xi��n)�����^ȥ��ʮ���꣬�����̵������ǻۣ�߀�ڲ�����ĥ�͌W(xu��)��(x��)��������Մ?w��)��Ҍ����ڃrֵͶ�Y�ăɂ������^���һЩ�w��

����ӛ�����ڽ�B�rֵͶ�Y�ĵ�һƪ���¾��ᵽ���ͷ���һֱ�ڸ��]���CȯͶ�Y���Īq���C��Ҫ����һ���ЃH��20�l(f��)�ӏ������Ӱl(f��)����ܴrֵ�ܸߵīC���أ��ͷ��ص�“ħ��”��ʮ�l(f��)���У�����ʧ�֣�������ô���а��ĵģ�

������������1926����2015����Ěvʷ���Ͳ��y�˽�����@헳ɿ�������@�ˡ��^ȥ�@90���g�����������н��Ĺ�Ʊ����(sh��)���^25700ֻ��Ȼ���������w�rֵ������֮һ�������е�30ֻ��Ʊ��(chu��ng)��ģ��딵(sh��)���ϵĹ�Ʊ��̝�˱����������ϵĹ�˾���ˮa(ch��n)�����κ�һ�����^����һ�����ϵĹ��Ѓrֵ�ǿ�0.3%�Ĺ�˾�����ģ������_(d��)75%�Ĺ���������������4%�Ĺ�˾�������ġ��Q��Ԓ�f��������������“����ָ��(sh��)”Ҫ�h(yu��n)�ȇ��������������⡣

����A���Ј���Ҳ���@�ӆ�A�ҿ��Ǽ������ٔ�(sh��)�ׂ������Ӳ��ܴ��и߃rֵ�Ĵ�C��Ǵ�Ҷ�ؽ���˽�ġ�

�����]���Ɇ��������õ��ǁ��(f��)�����ѓ����õ�������(zh��n)���o�Ⱦ���(zh��n)���������似�ָ߳����ĺ��֏IJ��l(f��)������Ҷ�֪�����x���Ǽ��O�y���£��������䘌�����У����Dz����ܵġ��ͷ�����(sh��)��Ҳ�ڽ��hɢ����Ͷ�Y��ָ�����DZ��^��(w��n)��������

��������Ĺɖ|����ϰ����e�����˻������(q��)�ܿ�·��������(chu��ng)�������ϵ�һ�����w�������е�ָ��(sh��)���𣬲��ҘO��ؽ����˽����M(f��i)�á����oɢ����������@Ȼ�ǰ������������r�O���������D���������“��С�C��”һ�W(w��ng)��M��

�����Á��(f��)��������(zh��n)��������еĻ؈�ܸߣ����Ǵ��еĸ��ʅs�O�ͣ������������ă�(y��u)�ӄtǡ���෴���ɱ��ܵ͵��؈�ƽƽ���C����Ұ���ӣ�����̼�����ֻ�ǹ���ƽ����(sh��)���ѡ�����ԓ��ô��f(xi��)�{(di��o)�@�x�ɵă��y�����أ��ڴ��ἰһ����(j��ng)���(sh��)������҅�����

�����������_(d��)���W���QͶ�Y��������(chu��ng)���Ę�ˮ����Ҏ(gu��)ģ���������ǰ��λ�����������ĈF(tu��n)꠵��x�ɺ�څ���Д��������I(y��)������ͻ�����_(d��)���WҲ�������^���(f��)��߀����������ȡ����y���@�����}�䌍(sh��)����(j��ng)�^�L(f��ng)�UУ��(zh��n)��Ͷ�Y�L�������ϣ��o���“Ͷ�Y�M��Ҫ��ɢ�������”——�����������ķ����ö����������Ǻ����ģ�

�����_(d��)���W�ĈF(tu��n)������о������˹��еĺ����vʷ��(sh��)��(j��)���o���������ĺ�������_(d��)���W�Q����“Ͷ�Y��ʥ��”���@���l(f��)�F(xi��n)�J(r��n)�飬�L(f��ng)�U��ɢҪּ������Ͷ�Y�M��������������Ј��r���ϵ����P(gu��n)�ԣ������ǹ�Ʊ������ȯ�������������Y�a(ch��n)���Ĕ�(sh��)Ŀ����һֻ���Ӟ��塢��ֻ�r���M��Ͷ�Y���L(f��ng)�U�½��dz��@������(d��ng)��ֻ���ӵ�ʮֻ��Ʊ���ҕr���M��Ͷ�Y���L(f��ng)�U�^�m(x��)�½������^ֻ���p�ȵģ������Ӟ�إֻ��Ԓ���L(f��ng)�U�½��ͺܲ����@�ˣ��˺�ֻ��(sh��)�������ӣ��t���o�a(b��)���¡�

��������(j��)�@��“ʥ��ԭ��”����ˮ�O(sh��)Ӌ������(y��ng)�Ļ��������ι����´�r�ľ��L(f��ng)�U������ Pure Alpha,�⼴“��?n��i)��ķ�(w��n)������”�M�ϣ�Ч���dz��@�����L�ژI(y��)���I(l��ng)��Ⱥ��������Ͷ�Y�˚gӭ���@��C������“ʥ��”�Ĵ_�ǂ�“ʥ��”��

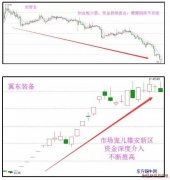

�������еĆ�ʾ�ǣ����˹�Ȼ�]�а��̵ľ���(zh��n)�s���o��K������������ķ����䌍(sh��)������Ҫ̫����ʮ��ֻ��Ʊ����������(bi��o)�ģ�Ҳ�Ͳ���ˡ���(sh��)�ϣ����u������ʮ���@�������æ�ˡ��P(gu��n)�I���ڣ��@ʮ��ʮ���@��Ҫ�x���h(yu��n)�h(yu��n)�ģ���ȫ�������á��Q��֮�������˴�֮�g���P(gu��n)��Ҫ�ӽ����㡣���@���棬�ͷ��ؼ��гֹɣ��}���О锵(sh��)����Ď�ֻ���Dz��ɶ�õČW(xu��)��(x��)��ģ��

�������˼�x���o(h��)�Ǻ�����ډ����ϵK�������y�Դ��M(j��n)��ij�����@�ӵ�ֱ�^�J(r��n)֪�sҲ�������҂������������Ԟ��o(h��)�Ǻ�ֻ�б��o(h��)�ă�(y��u)�ݡ����ڃrֵͶ�Y���Z�R��o(h��)�Ǻӵĺ��x�����V���ڌ���������(c��)����(w��n)���o(h��)֮�£�߀���ṩ���m(x��)�M(j��n)������ԣ���I(y��)��(w��)��ӯ������ДU(ku��)չ�����L�Č��Vǰ����â����f���r��͕rҪ�����I�����I(y��)��ֻ�ǃrֵͶ�Y�ı�Ҫ�l�������ɞ郞(y��u)����I(y��)�ij�֗l��߀��횰�����I(y��)���L�ڽ������L���I(y��)��(w��)Ҏ(gu��)ģ���г���U(ku��)չ��ǰ����

�������ε��f���o(h��)�Ǻ��ǂ��ӑB(t��i)���^��S����I(y��)�A�����g�U(ku��)չ���o(h��)�Ǻ�Ҳ�ڲ����U(ku��)չ����ʼ�K��Ч�غ��l(w��i)���㲻��l(f��)չ�Įa(ch��n)Ʒ�Ϳ͑�Ⱥ��

�����c���ٷ��߃rֵͶ�Y�����т�ӑՓ�r�����������e��é�_�����ϰ�ˎ�Ȏ�ֻ���ǹɣ��J(r��n)�����o(h��)�ǺӵĽ�(j��ng)�䷶�������e����ˮ�ӵ�ˮ�|(zh��)����(d��ng)?sh��)ص�����h(hu��n)�����ϽѵĽ����o����Ⱦָ������ˎ�����ƣ�Ҳ�S߀���䷽��Ҳ�ܷ�(w��n)�̡����������o(h��)�Ǻ��ǿ��ԔU(ku��)չ�Ć������é�_�����a(ch��n)�����ɳɱ��U(ku��)����ڹ����I����é�_����Ը����߃rȥ�Iô�����ϰ�ˎ�������ˎ������ӡ������ʲô�ЙC(j��)(li��n)ϵ��ֻ�{ӡ��Ч�������L�ھSϵ�Ñ������\�Ȼ��Ȇ��֮��Ҫ���]���ǣ����o(h��)�Ǻ��Ƿ��ڄӑB(t��i)���M(j��n)չ�������Ա�߀�ܳ��m(x��)�M(j��n)ռ�µ��Ј��c�͑�

����Ҳ�S���˲��J(r��n)ͬ�ҵĿ���������?x��)��J(r��n)���@Щ���}����ԓ������@Щ�Ƀr����߀�ڲ��������Ȼ�����@�����҂���Ҫ������ĥ�rֵͶ�Y֮���辿�����ڵ�һ�����ɡ�

�ͷ�������γɹ���