不完美市場下的股指期貨定價模型

admin

(一)相關(guān)符號的含義說明

為了研究的方便,對相關(guān)符號的定義如下:St:為指數(shù)現(xiàn)貨在t時點的價格;

ST:為指數(shù)現(xiàn)貨在T時點的價格;

Ft:為指數(shù)期貨在t時點的價格;

FT:為指數(shù)期貨在T時點的價格;

Css :為賣出指數(shù)現(xiàn)貨所需交易成本;

Cls :為買入指數(shù)現(xiàn)貨所需交易成本;

Csf :為賣出指數(shù)期貨所需交易成本;

Clf :為買入指數(shù)期貨所需交易成本;

Mf:為期貨保證金比例(%);

Ms:為融券保證金比例(%);

rb:為借入利率水平(%);

rl:為貸出利率水平(%);

D(t,T):從t時刻到T時刻的股利現(xiàn)值。

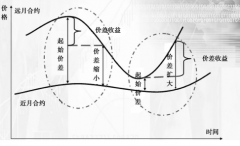

(二)正向套利策略下的定價上限

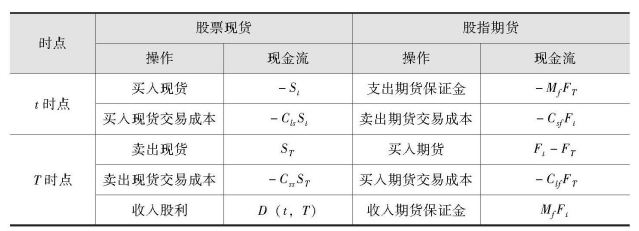

正向套利是通過買入股票現(xiàn)貨組合、賣出相應(yīng)股指期貨合約的操作方法建立倉位,并在期貨合約到期時做反向平倉交易,以賺取正收益。正向套利策略各時點的操作及現(xiàn)金流情況如表4-1所示。

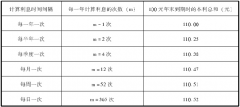

表4-1 正向套利策略各時點的操作及現(xiàn)金流

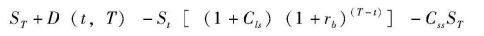

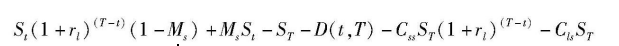

根據(jù)表4-1,正向套利策略在現(xiàn)貨頭寸上的損益可以表示為:

正向套利策略在期貨頭寸上的損益可以表示為:

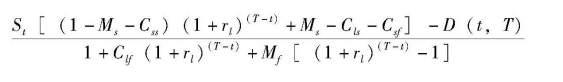

如果兩個頭寸上的損益之和大于零,則說明在該價位上的期貨價格偏離了合理價格,市場存在套利機會。由此,可得到股指期貨合約的上限理論價格(FUt)為:

(三)反向套利策略下的定價下限

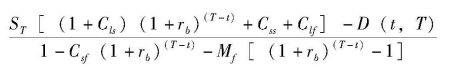

反向套利通過賣出股票現(xiàn)貨組合、買入相應(yīng)股指期貨合約的操作方法來建立倉位,并在期貨合約到期時做反向平倉交易,賺取正收益。反向套利策略各時點的操作及現(xiàn)金流情況如表4-2所示。

表4-2 反向套利策略各時點的操作及現(xiàn)金流

根據(jù)表4-2,反向套利策略在現(xiàn)貨頭寸上的損益為:

反向套利策略在期貨頭寸上的損益為:

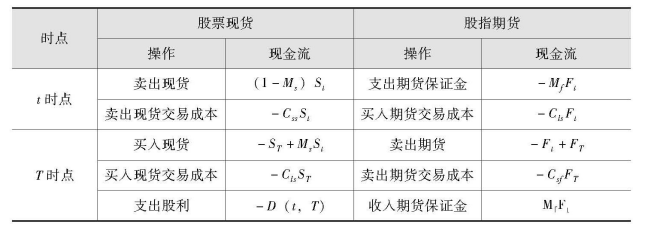

如果在兩個頭寸上的損益之和大于零,則說明在該價位上的期貨價格偏離了合理價格,市場存在套利機會。由此,可得到股指期貨合約的下限理論價格(F Lt♂)為:

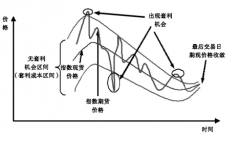

(四)不完美市場下的股指期貨定價區(qū)間

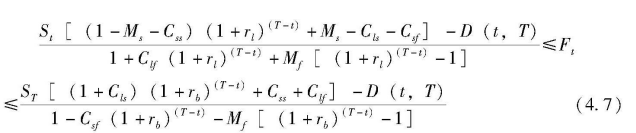

綜合前文的分析,在不完美市場條件下,股指期貨合約合理的理論定價區(qū)間可表示為式(4.7)。

根據(jù)式(4.7),如果股指期貨的實際價格一旦高于期貨理論價格的上限,市場就存在正向套利機會;如果股指期貨的實際價格一旦低于期貨理論價格的下限,市場就存在反向套利機會;如果股指期貨實際價格處于期貨理論價格的上、下限之間,市場不存在套利機會,股指期貨價格處于合理狀態(tài)。