股票交易中加權(quán)平均資金成本知識介紹與計算方法

admin

加權(quán)平均資金成本是以各種資金占全部資金的比重為權(quán)數(shù),對個別資金成本進(jìn)行加權(quán)平均確定的。

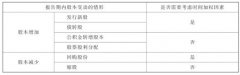

權(quán)數(shù)的確定有三種方法:

賬面價值權(quán)數(shù),其資料容易取得,但是當(dāng)賬面價值與市場價值差別較大時,使用賬面價值權(quán)數(shù)計算的結(jié)果與實際籌資成本有較大的差距。

市場價值權(quán)數(shù),可以反映當(dāng)前的情況,但是不能體現(xiàn)未來。

目標(biāo)價值權(quán)數(shù):能夠體現(xiàn)未來,但是實務(wù)中很難確定。按照這種權(quán)數(shù)計算得出的加權(quán)平均資金成本,更適用于企業(yè)籌措新的資金。

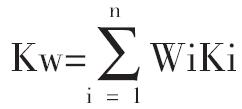

加權(quán)平均資金成本的計算公式為:

根據(jù)公式,可知其計算過程。

首先,應(yīng)計算出資本結(jié)構(gòu)各個項目的權(quán)重。各個項目的權(quán)重應(yīng)該等于它的市值比上總投資額的市值。

1.優(yōu)先股的權(quán)重:優(yōu)先股的市值很容易計算,它等于每股成本乘以發(fā)行量。

優(yōu)先股的權(quán)重=優(yōu)先股市值÷(優(yōu)先股市值+普通股市值+債務(wù)市值)

2.普通股的權(quán)重:普通股的市值就是每股股價乘以股票發(fā)行量。

普通股的權(quán)重=普通股市值÷(優(yōu)先股市值+普通股市值+債務(wù)市值)

3.債務(wù)的權(quán)重:如果公司公開發(fā)行債券,那么債務(wù)的市值也較容易得到。常見的是,很多公司也有較大數(shù)額的銀行貸款,這部分市值并不容易計算。但是,因為債務(wù)的市值和它的面值比較接近,所以在常用面值代替市值。

債務(wù)的權(quán)重=債務(wù)的市值÷(優(yōu)先股市值+普通股市值+債務(wù)市值)

其次,在計算資本結(jié)構(gòu)的各個項目的資金成本。

(1)優(yōu)先股的成本:優(yōu)先股等價于永久權(quán)利,它的持有人將永遠(yuǎn)獲得固定的收益,因此,它的成本等于每期紅利除以每股股價;

(2)普通股的成本:普通股的成本通常由資本資產(chǎn)定價模型(CAPM)來決定;

(3)債務(wù)的成本:公開發(fā)行債券的公司的債務(wù)成本是債權(quán)的期末收益;銀行貸款的利率也是一個合適的債務(wù)成本。因為通常一個公司可以把債務(wù)利息抵稅,公司的債務(wù)成本可以通過稅率進(jìn)一步降低。

因此債務(wù)的成本=(債券期末收益或貸款利息)×(1-稅率)

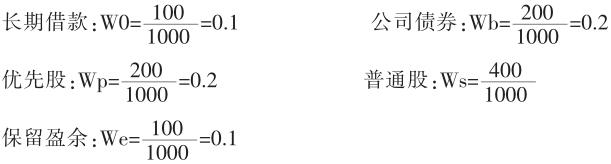

例:某公司共有資本1000萬元,其中銀行長期借款100萬元,公司債券200萬元,優(yōu)先股200萬元;普通股400萬元;保留盈余100萬元,各種資本的資本成本分別為:

K0=8%;Kb=9%;Kp=11%;Ks=16%;Ke=15.5%

則該公司的加權(quán)平均資本成本為:

然后,計算加權(quán)平均資本成本:

在上述計算中,個別資本成本占全部資本的比重,是按賬面價值確定的,其資料比較容易獲得。在實際中,股票和債券的價格是隨時變動的。當(dāng)這種變動幅度較大時,資本的實際市場價值與賬面價值就產(chǎn)生了較大的差別。在這種情況下還按照賬面價值計算資本成本,其結(jié)果會與實際有較大的差距,從而貽誤籌資決策。其實還有兩種計算資本成本的方法。

①按市場價值計算。這種方法也稱為市場價值權(quán)數(shù)。市場價值權(quán)數(shù)指債券、股票以市場價格確定權(quán)數(shù),這樣計算出的加權(quán)平均資本成本能夠比較真實的反映公司目前的情況。在市場價格變動頻繁時,也可以選用平均價格。

②按目標(biāo)價值計算。這種方法也稱為目標(biāo)價值權(quán)數(shù)。它是指債券、股票以未來預(yù)計的目標(biāo)市場價值確定權(quán)數(shù)。這種權(quán)數(shù)能夠體現(xiàn)期望的資本結(jié)構(gòu),而不是像賬面價值權(quán)數(shù)和市場價值權(quán)數(shù)那樣只反映過去和現(xiàn)在的資本結(jié)構(gòu)。雖然這種方法很適用于公司在籌集新資本時使用,但是公司往往無法客觀的確定證券的目標(biāo)價值。因此,這種方法不易推廣。